BEFIT-direktiivi: yhteinen yhdistetty yhteisöveropohja 2.0

Komissio julkaisi 12.9.2023 BEFIT-direktiiviehdotuksen (Business in Europe: Framework for Income Taxation), joka koskee verotettavan tulon laskentaa sekä tulon allokointia EU:ssa sijaitsevien konserniyhtiöiden välillä. BEFIT-direktiivi korvaa komission aiemmat CCTB- ja CCCTB-ehdotukset (Common Corporate Tax Base ja Common Consolidated Corporate Tax Base). Tässä artikkelissa käydään läpi BEFIT-direktiivin tarkempaa sisältöä, linkitystä Pillar 2 -sääntöihin sekä arvioidaan BEFIT:n läpimenon todennäköisyyttä. Ehdotuksen perusteella direktiivin säännöt olisi tarkoitus saattaa jäsenvaltioissa voimaan 1.7.2028 alkaen.

Komissio julkaisi 12.9.2023 BEFIT-direktiiviehdotuksen (Business in Europe: Framework for Income Taxation), joka koskee verotettavan tulon laskentaa sekä tulon allokointia EU:ssa sijaitsevien konserniyhtiöiden välillä. BEFIT-direktiivi korvaa komission aiemmat CCTB- ja CCCTB-ehdotukset (Common Corporate Tax Base ja Common Consolidated Corporate Tax Base). Tässä artikkelissa käydään läpi BEFIT-direktiivin tarkempaa sisältöä, linkitystä Pillar 2 -sääntöihin sekä arvioidaan BEFIT:n läpimenon todennäköisyyttä. Ehdotuksen perusteella direktiivin säännöt olisi tarkoitus saattaa jäsenvaltioissa voimaan 1.7.2028 alkaen.

BEFIT-direktiivin sisältö tiivistettynä

BEFIT:n pakollisen soveltamisalan piiriin kuuluisivat EU:ssa pääkonttoriaan pitävät konsernit, joiden konserniliikevaihto on vähintään 750 m€, sekä EU:n ulkopuolella pääkonttoriaan pitävät konsernit, joiden EU:ssa syntyvä liikevaihto on vähintään 50 m€ ja vähintään 5 %:ia konsernin liikevaihdosta. Lisäksi pienemmät konsernit voivat halutessaan soveltaa BEFIT-sääntöjä.

BEFIT-sääntöjä sovelletaan ainoastaan BEFIT-konserniin kuuluviin konserniyksiköihin, ts. tytäryhtiöihin ja kiinteisiin toimipaikkoihin, jotka sijaitsevat EU-valtioissa ja joista konsernin omistus on vähintään 75 %:ia (ts. kaikki EU:ssa sijaitsevat konserniyksiköt eivät välttämättä kuulu BEFIT-konserniin).

Säännöt koskien BEFIT-tulon laskentaa ja raportointia voi jakaa karkeasti seuraaviin vaiheisiin:

- BEFIT-tulon laskenta kullekin BEFIT-konserniyksikölle (kirjanpidon tulos + BEFIT oikaisut)

- BEFIT-tulon yhdistely BEFIT-konsernin tasolla (ml. tappiontasaus)

- BEFIT-tulon allokointi BEFIT-konserniyksiköille

- Yksi yhteinen BEFIT-veroilmoitus (one-stop-shop)

- Kansallisiin verosääntöihin perustuvat oikaisut ja kansalliset veroilmoitukset (one-stop-shop vai one-more-shop?)

- Maksettava vero jäsenvaltiossa = (osuus BEFIT-tulosta + kansalliset oikaisut) x kansallinen verokanta

BEFIT-tulon laskenta konserniyksikkötasolla perustuu kirjanpidon nettotulokseen, johon tehdään tiettyjä oikaisuja. Näitä voivat olla esim. tuloslaskelman verokulu, osingot ja osakkeiden luovutusvoitot- ja tappiot, poistot, BEFIT-konsernin ulkopuolelle maksetut korkokulut siltä osin kuin ne ylittävät korkorajoitussäännösten sallimat enimmäismäärät, rangaistusluonteiset maksut, yms. Kirjanpidon nettotulos perustuu konsernitilinpäätöksen mukaiseen EU:ssa hyväksyttyyn tilinpäätösstandardiin, tai mikäli konsernin emoyhtiö sijaitsee EU:n ulkopuolella, BEFIT-veroilmoituksen antajan jäsenvaltiossa sovellettavaan EU:ssa hyväksyttyyn tilinpäätösstandardiin.

Tämän jälkeen konserniyksikkökohtaiset BEFIT-tulokset yhdistellään, jolloin konsernit pääsevät hyötymään BEFIT:n mahdollistamasta tappiontasauksesta. Muina hyötyinä direktiiviehdotuksessa mainitaan se, että BEFIT-konsernin sisäisistä maksuista, kuten koroista ja rojalteista, ei perittäisi lähdeveroa. Lisäksi siirtohinnoittelun osalta ehdotuksessa tarjotaan paranneltua oikeusvarmuutta BEFIT-konsernin sisäisten liiketoimien osalta (10 % vaihteluväli / comfort zone). Tausta-ajatuksena tässä on se, että BEFIT-konsernin sisäisten liiketoimien siirtohinnoittelulla on keskeinen vaikutus BEFIT-tulon allokointiin siirtymäkaudella 2028─2035. BEFIT-konserniyksiköiden ja muiden konserniyksiköiden välisten liiketoimien siirtohinnoittelun arviointiin komissio tarjoaa verohallintojen avuksi riskienhallintatyökalua (”Traffic light system”), jonka tarkoituksena tehostaa matalan riskin liiketoimien arviointia ja osaltaan tarjota myös oikeusvarmuutta verovelvollisille.

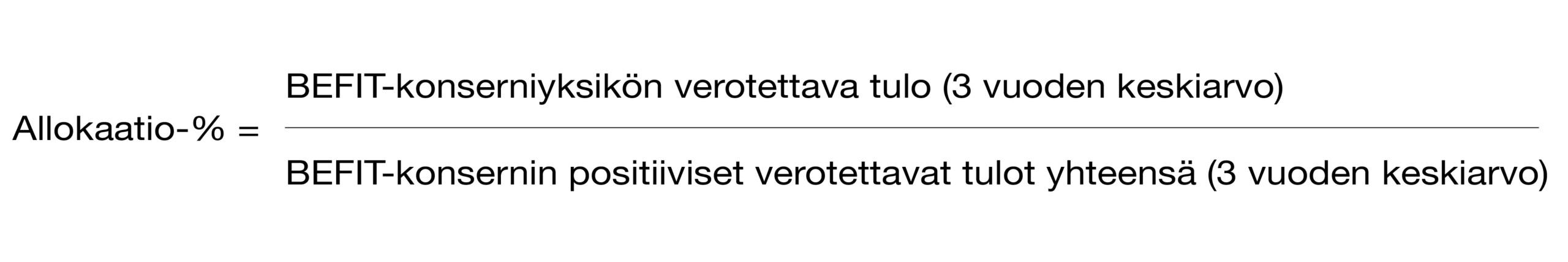

BEFIT-tulon allokointi konserniyksiköille siirtymäkauden aikana (1.7.2028─30.6.2035) perustuisi seuraavaan kaavaan:

Ensimmäisenä BEFIT-sääntöjen soveltamisvuonna kolmen vuoden keskiarvon laskenta perustuisi kansallisten verosäännösten mukaisiin verotettaviin tuloihin. Toisena ja kolmantena vuonna keskiarvo perustuisi sekä BEFIT-tuloon että kansalliseen verotettavaan tuloon ja kolmannen vuoden jälkeen pelkästään kolmen edellisen vuoden BEFIT-tuloon. Tappiollisen yhtiön allokaatioprosentti olisi aina nolla.

Komission tarkoituksena on myöhemmin korvata siirtymäkauden allokointisääntö pysyvällä kaavamaisella allokointisäännöllä (formulary apportionment), jonka tarkemmat toimintaperiaatteet ovat tässä kohtaa vielä auki. Mahdollisia allokaatioon vaikuttavia tekijöitä voisivat olla esimerkiksi konserninyksikön osuus konsernin myynneistä, palkoista tai pysyvistä vastaavista – tai jonkinlainen yhdistelmä näistä. Kuten ehdotuksessa todetaan, kaavamaisen allokoinnin myötä BEFIT-konsernin sisäisten siirtohintojen pohdiskelu kävisi tarpeettomaksi.

Yksinkertaistaako BEFIT konsernien veroraportointia?

Komission lehdistötiedotteen mukaan konsernit voisivat säästää compliance-kuluissaan BEFIT:n myötä jopa 65 %:ia, mitä on hieman hankala uskoa. Komission mainospuheiden mukaan BEFIT-veroilmoituksen antaminen onnistuu helposti yhdellä tiskillä (one-stop-shop), jossa palvelua tarjoaa eri maiden verohallintojen edustajista koostuva BEFIT-tiimi. Vaikka BEFIT:iin liittyvä hallinnollinen taakka olisikin kevyt (mitä se välttämättä ei ole), näyttää siltä, että kukin konserniyhtiö joutuisi joka tapauksessa antamaan myös vanhat tutut kansalliset veroilmoituksensa kotimaidensa verohallinnoille. Direktiivin artiklan 48(2) perusteella jäsenvaltiot ovat edelleen, BEFIT-säännöistä huolimatta, vapaita soveltamaan kansallisia verosääntöjään haluamallaan tavalla. Konserniyksikön lopullinen verokulu määräytyisi kansallisen verokannan perusteella vasta sen jälkeen, kun alustavaan BEFIT-tuloon on tehty kansallisiin verosääntöihin perustuvat oikaisut (ts. lisäykset, vähennykset ja ajoituserot). Yhden tiskin periaate näyttäisi enemmänkin yhden ylimääräisen tiskin periaatteelta.

Komission mukaan direktiiviehdotus ”rakentuu kahden pilarin ratkaisun saavutusten päälle”. Synergioita nähdään myös BEFIT- ja Pillar 2 -prosessien suunnittelun puolella. BEFIT:n linkitykset Pillar 1-2 säännöksiin kuulostavat kuitenkin enemmän juhlapuheelta kuin konkretialta. Pillar 2:n kanssa yhtäläisyydet liittyvät lähinnä soveltamisalaan (750 m€ konserniliikevaihtoraja) ja siihen, että laskenta perustuu osittain tilinpäätösdataan. BEFIT- ja GloBE-tuloon tehtävissä oikaisuissa on tietyssä määrin yhtäläisyyksiä, mutta (onneksi) enemmän eroavaisuuksia. Pillar 1 Amount A:n puolella yhtäläisyyksiä voidaan nähdä lähinnä BEFIT-tulon kaavamaisessa allokoinnissa, mikäli siitä päästään joskus siirtymäkauden jälkeen EU:ssa yksimielisyyteen.

BEFIT-säännöt myös monimutkaistaisivat Pillar 2 -laskentaa ja todennäköisesti aiheuttaisivat muutostarpeita Pillar 2 -sääntöihin. Nykyisellään Pillar 2 -säännöt eivät tunnista ilmiöitä, jossa verotettavaa tuloa ja tappiota siirrellään maasta toiseen, mikä voisi johtaa yllättäviin lopputuloksiin Pillar 2 -laskennassa. BEFIT-säännöistä johtuvien laskennallisten verojen määrittely aiheuttanee varmasti myös harmaita hiuksia sekä perinteisen verolaskennan että Pillar 2 -laskennan puolella. Pillar 2 -mallisääntöjen ja direktiivin muuttaminen saattaa osoittautua poliittisesti hankalaksi, eikä sääntöjen päivittäminen ainoastaan EU:ssa ole kovin toimiva ratkaisu, koska EU-yhtiöiden GloBE ETR:iä (efektiivisiä verokantoja) lasketaan samanaikaisesti sekä EU:n jäsenvaltioiden että kolmansien valtioiden Pillar 2 -säännöillä. OECD voi tietysti ”tulkintaohjeillaan” muuttaa Pillar 2 -sääntöjen sisältöä, kuten se on tähän saakka tehnyt, mutta tähänkin liittyy omat perustuslailliset ongelmansa. (ts. verotuksesta pitäisi säätää lailla eikä OECD:n ohjeilla).

Tullaanko BEFIT-direktiivi hyväksymään?

BEFIT-direktiiviä tuskin tullaan hyväksymään samoista syistä kuin aiempia CCTB/CCCTB-ehdotuksia. Konsernin tuloksen allokointi EU:n sisällä on jäsenvaltioiden näkökulmasta tietyllä tavalla nollasummapeliä – joku voittaa ja joku häviää. Tällä hetkellä direktiiviehdotuksessa on jätetty auki mihin tekijöihin tai jakoavaimeen BEFIT-tulon kaavamainen allokointi perustuisi siirtymäkauden jälkeen. Kun pysyvästä allokointisäännöstä ei ole vielä tarkempaa tietoa, jäsenvaltioiden on toistaiseksi mahdotonta arvioida kuinka BEFIT vaikuttaisi pitkällä ajalla niiden verokertymiin. Riskinä on myös se, että siirtymäkauden allokointisäännöt jäävät pysyviksi, mikäli kaavamaista allokointisäännöstä ei päästä myöhemmin yksimielisyyteen.

Yhteisen yhteisöverojärjestelmän puuttuminen varmasti heikentää sisämarkkinoiden kilpailukykyä. Komission mukaan kilpailukykyä heikentää erityisesti investointi- ja rahoituspäätösten vääristymät (jotka voivat perustua myös verotuksen optimointistrategioihin eivätkä ensisijaisesti kaupallisiin näkökohtiin) sekä yrityksille aiheutuvat suuremmat kustannukset usean eri jäsenvaltion verosääntöjen noudattamisesta. Laajassa muodossa implementoitu BEFIT (sisältäen kaavamaisen tulon allokoinnin ilman velvollisuutta noudattaa jäsenvaltioiden kansallisia verosääntöjä) varmasti vastaisikin tähän kilpailukykyongelmaan ja myös yksinkertaistaisi verotusta yritysten näkökulmasta. Poliittiset realiteetit eivät vain taida olla (vieläkään) BEFIT:n puolella – ellei sitten EU:n päätösten yksimielisyyttä koskevaa vaatimusta onnistuta lähivuosien aikana muuttamaan.