Kansainvälisen kuluttajakaupan arvonlisäverouudistus 1.7.2021 – mitä suomalaisen verkkokaupan tulee ottaa huomioon?

EU-maissa tapahtuvaan rajat ylittävään B2C-kauppaan on tulossa merkittäviä muutoksia 1.7.2021 alkaen. Muutokset johtuvat 7.5.2021 hyväksytyistä lakimuutoksista. Tästä artikkelista voit kerrata mistä on kyse ja katsoa, mitä muutokset tarkoittavat sellaiselle suomalaiselle verkkokaupalle, joka myy tavaroita etämyyntinä kuluttajille Suomesta muihin EU-maihin.

EU-maissa tapahtuvaan rajat ylittävään B2C-kauppaan on tulossa merkittäviä muutoksia 1.7.2021 alkaen. Muutokset johtuvat 7.5.2021 hyväksytyistä lakimuutoksista. Tästä artikkelista voit kerrata mistä on kyse ja katsoa, mitä muutokset tarkoittavat sellaiselle suomalaiselle verkkokaupalle, joka myy tavaroita etämyyntinä kuluttajille Suomesta muihin EU-maihin.

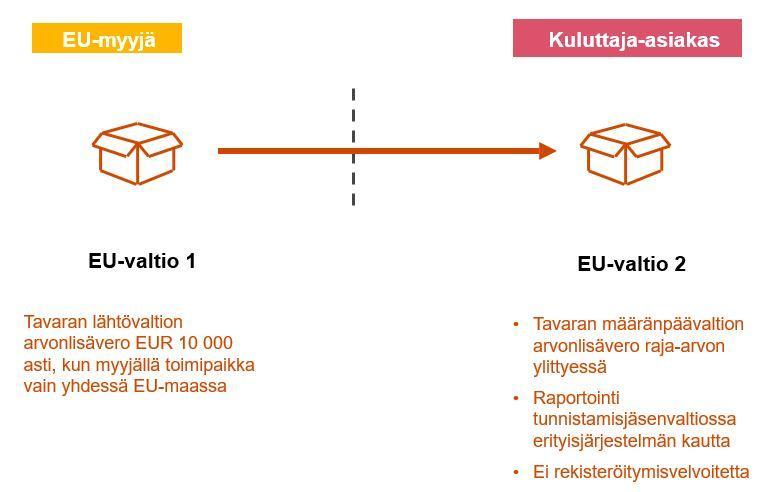

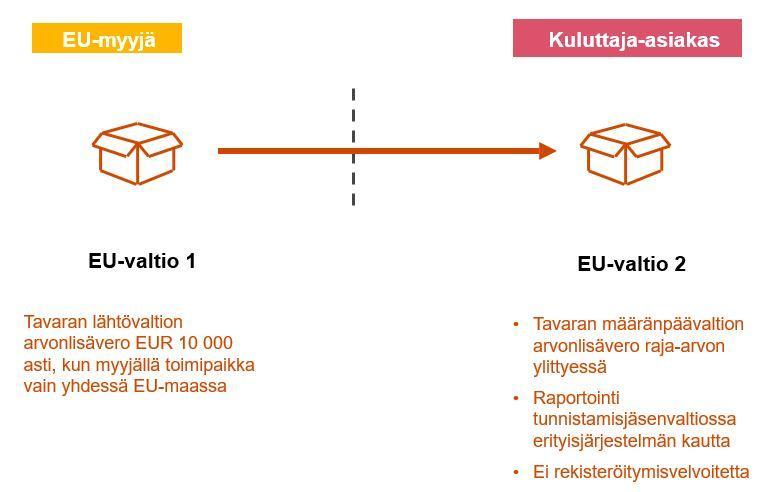

Tavaroiden etämyynti kuluttajille EU-maasta toiseen verotetaan jatkossa ostajan jäsenvaltiossa. Jäsenvaltiokohtaiset kaukomyyntirajat korvataan EU:n laajuisella 10 000 euron raja-arvolla. Myyjä voi rekisteröityä arvonlisäverovelvolliseksi kaikissa EU-maissa, joihin se myy tavaroita EU:n sisäisenä etämyyntinä. Vaihtoehtoisesti myyjä voi rekisteröityä arvonlisäveron erityisjärjestelmään (ns. One Stop Shop), ja ilmoittaa kaikki etämyynnit keskitetysti yhdestä jäsenvaltiosta.

Etämyyntinä pidetään myyntiä esimerkiksi yksityishenkilölle tai oikeushenkilölle, joka ei ole elinkeinonharjoittaja. Sen sijaan B2B-myyntien arvonlisäverokäsittelyyn muutokset eivät vaikuta.

Aiemmin erityisjärjestelmä (ns. Mini One Stop Shop) on koskenut yksinomaan tiettyjen palvelujen, kuten lähetyspalvelujen ja sähköisten palvelujen, myyntiä kuluttajille muihin EU-maihin. Erityisjärjestelmän käyttö laajenee jatkossa koskemaan kaikkea kuluttajille tapahtuvaa palvelumyyntiä.

Enintään 22 euron arvoisten lähetysten EU:n ulkopuolelta tapahtuvan maahantuonnin verovapaus poistuu 1.7.2021 alkaen. Tavaran ostaja voi tästä ajankohdasta lähtien joko ilmoittaa tuonnit lähetyskohtaisesti tulli-ilmoituksella ja maksaa maahantuonnin arvonlisäveron tai käyttää uutta tuontijärjestelmää (ns. Import One Stop Shop) arvonlisäveron ilmoittamiseen myydessään tuotuja tavaroita etämyyntinä kuluttajille. Tuontijärjestelmää voi käyttää silloin, kun tavaralähetyksen todellinen arvo on enintään 150 euroa, ja tavarat eivät ole valmisteveron alaisia. Lisäksi sähköiset rajapinnat ovat jatkossa verovelvollisia tietyistä etämyynneistä.

Erityisjärjestelmien käyttö on vapaaehtoista.

Erityisjärjestelmiä on jatkossa kolme, ja niitä käytetään seuraavien myyntien ilmoittamiseen:

- Unionin järjestelmä – EU:n sisäiset tavaroiden etämyynnit kuluttajille sekä palvelumyynnit kuluttajille. Unionin järjestelmään voi rekisteröityä yritys, jolla on kotipaikka tai kiinteä toimipaikka EU:n alueella.

- Muu kuin unionin järjestelmä – Palvelumyynnit kuluttajille EU:ssa. Muuhun kuin unionin järjestelmään voi rekisteröityä yritys, jolla ei ole kotipaikkaa tai kiinteää toimipaikkaa EU:n alueella.

- Tuontijärjestelmä – EU:n ulkopuolelta maahantuotavien tavaroiden etämyynti.

Mitä muutokset tarkoittavat suomalaiselle verkkokaupalle?

Suomalainen tavaroiden etämyyntiä muihin EU-maihin harjoittava verkkokauppa voi halutessaan rekisteröityä unionin järjestelmään OmaVerossa. Tällöin yritys välttää rekisteröitymisvelvollisuuden kaikissa niissä EU-maissa, joihin tavaroita myydään. Rekisteröintihakemuksen on voinut jättää 1.4.2021 alkaen, mutta rekisteröinti voi astua voimaan aikaisintaan 1.7.2021.

Tavaroiden etämyynnit kuluttajille muihin EU-maihin ilmoitetaan yhdellä ilmoituksella OmaVerossa neljännesvuosittain kyseistä vuosineljännestä seuraavan kuukauden loppuun mennessä. Mahdolliset virheet erityisjärjestelmän ilmoituksella korjataan myöhemmän vuosineljänneksen ilmoituksella.

Myynteihin sovelletaan ostajan jäsenvaltion arvonlisäverokantaa. Myyjän tulee siis selvittää, mitä arvonlisäverokantaa myytyihin tuotteisiin sovelletaan kyseisessä EU-maassa. Myynnit ilmoitetaan ja verot maksetaan OmaVeron kautta, ja Verohallinto välittää ilmoitukset ja maksut muihin EU-maihin.

Jos myyntien määrä muihin EU-maihin on kuitenkin kuluvana ja edeltävänä kalenterivuotena enintään 10 000 euroa, myynnit voidaan käsitellä kotimaan myynteinä. Raja-arvoon lasketaan tavaroiden etämyyntien lisäksi tiettyjen palvelujen myynnit.

Jos myyjä on rekisteröitynyt erityisjärjestelmään, kaikki järjestelmän soveltamisalaan kuuluvat myynnit on ilmoitettava erityisjärjestelmän kautta. Tavaroiden etämyynnillä tarkoitetaan tavaran myyntiä kuljetettuna toiseen EU-maahan niin, että myyjä tai joku myyjän puolesta, kuten kuljetusliike, kuljettaa tavaran ostajalle toiseen EU-maahan.

Jos tavaraa ei kuljeteta maasta toiseen, myynti on paikallinen myynti siinä EU-maassa, jossa tavara on myyty. Tällöin myyntiä ei voida ilmoittaa erityisjärjestelmän kautta. Jos tavara on myyty esimerkiksi ulkomaiselle kuluttajalle, joka tulee noutamaan tuotteet yhtiön Suomessa sijaitsevasta liikkeestä, kyseessä on kotimaan myynti Suomessa, joka ilmoitetaan arvonlisäveroilmoituksella.

Yritysten on tärkeää selvittää, koskevatko tulevat uudistukset omaa liiketoimintaa, ja vaikuttavatko ne omiin verojen maksu- ja raportointivelvollisuuksiin.

Autamme mielellämme aiheeseen liittyvissä kysymyksissä!