Pillar 2: Globaalia minimiveroa koskeva laki lausuntokierrokselle

Hallituksen esitysluonnos koskien suurten konsernien vähimmäisveroa julkaistiin 15.8.2023 lausuntokierrokselle, joka päättyy 8.9.2023. Lain on tarkoitus tulla voimaan 1.1.2024 alkaen, ja sitä sovelletaan suuriin konserneihin, jotka ylittävät 750 mEUR liikevaihtorajan. Hallituksen esitysluonnos nojaa vahvasti EU:n Pillar 2 -direktiiviin, joka puolestaan perustuu OECD:n Pillar 2 -mallisääntöihin.

Hallituksen esitysluonnos koskien suurten konsernien vähimmäisveroa julkaistiin 15.8.2023 lausuntokierrokselle, joka päättyy 8.9.2023. Lain on tarkoitus tulla voimaan 1.1.2024 alkaen, ja sitä sovelletaan suuriin konserneihin, jotka ylittävät 750 mEUR liikevaihtorajan. Hallituksen esitysluonnos nojaa vahvasti EU:n Pillar 2 -direktiiviin, joka puolestaan perustuu OECD:n Pillar 2 -mallisääntöihin.

Mikä on Pillar 2?

Hallituksen esitysluonnoksessa “suurten konsernien vähimmäisveroksi” ristitty vero on tähän saakka kulkenut nimillä globaali miminivero, Pillar 2 tai Global Anti-Base Erosion Model Rules eli GloBE-säännöt. Vanhasta tottumuksesta käytän tässä artikkelissa termejä Pillar 2 ja GloBE. Tarkkaan ottaen nyt puhutaan GloBE-säännöistä, jotka muodostavat tärkeimmän osuuden OECD:n Pillar 2 -kokonaisuudesta. GloBE:n lisäksi Pillar 2 sisältää ns. Subject-to-Tax Rule -säännön (STTR). Laajemman taustatarinan Pillar 2:sta löydät täältä.

Erittäin lyhyesti sanottuna GloBE on vuonna 2024 voimaan tuleva globaali 15 %:n minimiverosäännöstö, jonka puitteissa kansainväliset konsernit joutuvat maksamaan lisäveroa siltä osin, kuin jonkun niiden toimintamaan GloBE-sääntöjen mukaan laskettu efektiivinen verokanta (”GloBE ETR”) alittaa 15 %:ia. GloBE:n soveltamisalan piirissä ovat konsernit, joiden liikevaihto ylittää 750 mEUR, pois lukien tietyt kansainväliset järjestöt, valtiolliset toimijat ja sijoitus- ja eläkerahastot.

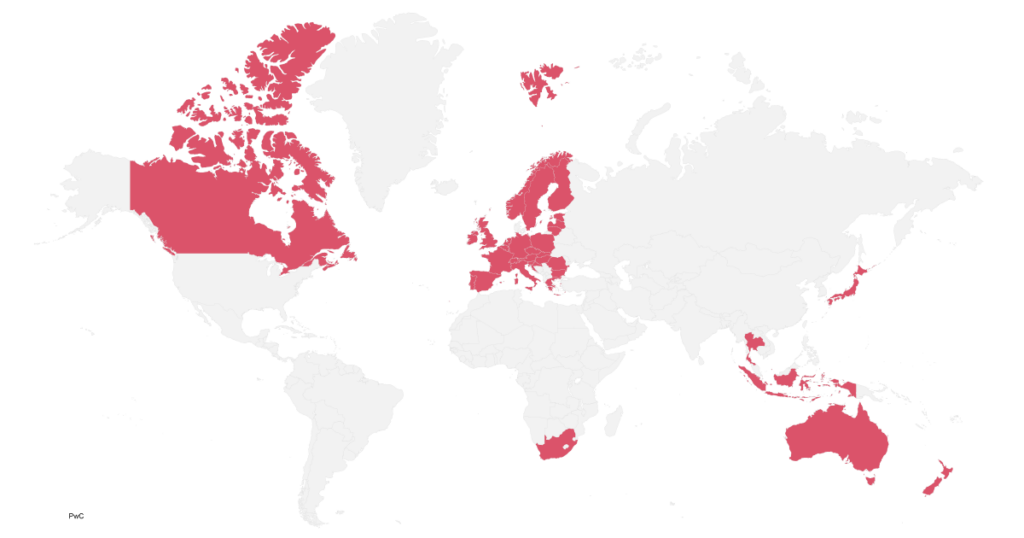

GloBE:n odotetaan tulevan voimaan laajasti ympäri maailmaa. Suurista maista USA, Kiina ja Intia eivät ole ottamassa GloBE-sääntöjä käyttöön ainakaan vielä vuonna 2024 (USA:ssa republikaanit vastustavat GloBE-sääntöjen käyttöönottoa). Alla kartassa näkyvissä maissa Pillar 2 -lainsäädäntöä on jo julkaistu tai hyväksytty.

Pillar 2 -esitysluonnoksen keskeiset asiat

Aikataulu: Hallituksen esitysluonnoksessa eri sääntöjen voimaantuloajat ovat seuraavat:

- Tuloksilukemissääntöä (income inclusion rule, ”IIR”) sovelletaan 31.12.2023 tai sen jälkeen alkaviin tilikausiin.

- Aliverotettujen voittojen sääntöä (under-taxed profits rule, ”UTPR”) sovelletaan 31.12.2024 tai sen jälkeen alkaviin tilikausiin.

- Kotimainen täydennysvero -sääntöä (qualified domestic top-up tax, “QDMTT”) sovelletaan 31.12.2023 tai sen jälkeen alkaviin tilikausiin.

Käytännössä siis IIR- ja QDMTT-sääntöjen soveltaminen alkaa tilikaudella 2024, mikäli konsernin tilikausi on kalenterivuosi.

Vuoden myöhässä tulevalla UTPR-säännöllä ei ole käytännön merkitystä konsernin näkökulmasta, jonka ylin emoyhtiö sijaitsee Suomessa tai muussa valtiossa, joka ottaa IIR:n käyttöön.

IIR- ja UTPR-laskentasäännöt (yhdessä GloBE-säännöt) hallituksen esitysluonnoksessa nojaavat odotetun vahvasti Pillar 2 -direktiiviin ja OECD:n mallisääntöihin. Direktiivin antama liikkumavara liittyy lähinnä verotusmenettelyä ja sanktioita koskeviin säännöksiin.

QDMTT-säännöistä tullaan antamaan erillinen hallituksen esitysluonnos lausuntokierrokselle. Nyt annetun esityksen mukaan QDMTT:n perusteella laskettava vero olisi tarkoitus laskea pääosin samalla tavalla kuin IIR:n kautta maksuun pantavat verot.

Transitional CbCr Safe Harbour -sääntö on sisällytetty hallituksen esitysluonnokseen OECD:n ohjeistuksen mukaisina. Safe Harbour -sääntö tuo merkittävää helpotusta laskenta- ja raportointivaatimuksiin siirtymäkauden aikana (tilikaudet 2024–2026, tilikauden ollessa kalenterivuosi).

Vaikutusarviot: Suomen verotuottoja kasvattava vaikutus arvioidaan olevan alkuvuosina keskimäärin noin 20 mEUR vuodessa, joka alenisi tulevina vuosina, kun useammat maat ottavat QDMTT-sääntöjä käyttöön.

Verohallinnon näkökulmasta hankkeen arvioitu alkuinvestointi olisi n. 2 mEUR. Lain välillisiä vaikutuksia liittyen verokilpailun vähenemiseen ei esityksessä ole pyritty euromääräisesti arvioimaan. Sääntöjen piirissä olevien konsernien osalta esitysluonnoksessa todetaan, että ”alkuvaiheessa yritysten hallinnolliset kustannukset todennäköisesti lisääntyisivät merkittävästi. Järjestelmä lisäisi raportointitaakkaa myös pysyvästi.” Tämä ei varmasti ole uutinen Pillar 2:n kanssa painineille konserneille.

OECD:n ohjeiden rooli perustuslain näkökulmasta

OECD on antanut GloBE-sääntöjä koskevia lisäohjeita melko runsaasti ja niitä sisältyy ns. GloBE-kommentaariin (03/2022), Safe Harbours and Penalty Relief -dokumenttiin (12/2022) sekä vuoden 2023 helmikuussa ja heinäkuussa annettuihin hallinnollisiin ohjeistuksiin (Administrative Guidance). Runsas lisäohjeistuksen määrä johtunee ennen kaikkea Pillar 2 -sääntöjen monimutkaisuudesta. Eri tahoilta tulleen palautteen myötä on havaittu lukuisia erityistilanteita, jotka ovat edellyttäneet jonkin uuden säännön tai poikkeuksen lisäämistä sääntöihin. OECD:n GloBE-mallisääntöjen tai EU:n direktiivin muuttaminen on poliittisista syistä vaikeaa tai mahdotonta, minkä vuoksi tarvittavat sääntömuutokset huomioidaan OECD:n ”tulkintaohjeissa”. OECD:n odotetaan myös tulevaisuudessa antavan uutta ohjeistusta ja päivittävän GloBE-kommentaaria aina kun tarve vaatii.

Hallituksen esitysluonnoksessa (s. 22) tunnustetaan GloBE-kommentaarin, sen myöhempien päivitysten sekä hallinnollisten ohjeistusten keskeinen merkitys GloBE-sääntöjen tulkintalähteenä. Tämän osalta viitataan myös direktiivin johdantokappaleeseen 24, jossa mainitaan OECD:n piirissä laadittava hallinnollinen ohjeistus ja sen käyttäminen tulkintalähteenä. Esitysluonnoksessa myös todetaan, että sääntöjen yhdenmukainen soveltaminen eri jäsenvaltioissa on ”sekä direktiivin tarkoituksen että jäsenvaltioiden ja uuden sääntelyn piirissä olevien verovelvollisten edun mukaista”.

Hallituksen esitysluonnoksen perusteella Suomessa näyttäisi olevan tarkoituksena soveltaa laajasti OECD:n ohjeistuksia. Tämän tarkoituksen kannalta on ongelmallista, että vain osa OECD:n ohjeissa luoduista (tai tulkinnalla muutetuista) säännöistä on huomioitu esitysluonnoksessa.

Helmikuun hallinnollinen ohjeistus on huomioitu joiltain osin, mutta ei kattavasti – huomiotta jää esimerkiksi velan anteeksiantoa koskeva kokonaan uusi sääntö (Treatment of debt releases). Heinäkuun hallinnollista ohjeistusta ei ole huomioitu lainkaan esitysluonnoksessa, mikä selittynee heinäkuun ohjeistuksen ja esitysluonnoksen julkaisun väliin jäävällä lyhyellä aikaikkunalla.

Perustuslain legaliteettiperiaatteen mukaan valtion verosta säädetään lailla, joka sisältää säännökset verovelvollisuuden ja veron suuruuden perusteista sekä verovelvollisen oikeusturvasta. Kuten esitysluonnoksessa todetaan, ”verovelvollisuuden olennaisten elementtien tulee olla riittävän täsmällisesti laissa esitettyinä, jotta verovelvolliset voivat ennakoida verotustaan”. Esitysluonnoksen mukaan perustuslainmukaisuutta tulisi arvioida lähinnä siitä syystä, että täydennysverojen peruste ja verovelvollisuus perustuisi, tietyin oikaisuin, tilinpäätösdataan.

Esitysluonnoksessa ei ilmeisesti nähdä tarvetta perustuslainmukaisuuden arvioinnille liittyen OECD:n ohjeiden käyttämiseen tulkintalähteenä silloin kun ne ovat ristiriidassa Suomen lakiin kirjoitetun säännön sanamuodon kanssa.

Pillar 2 on erittäin monimutkainen säännöskokonaisuus kaikkine ohjeistuksineen. OECD:n ohjeistukset ovat myös osittain puutteellisia ja epäloogisia. Tällöin niiden huomioiminen kattavasti hallituksen esityksessä on epäilemättä haastavaa. Tähän olisi kuitenkin syytä panostaa, jotta tarpeetonta epävarmuutta sääntöjen soveltamisesta ja tulkinnasta voidaan vähentää. Legaliteettiperiaatteen mukaan lain sanamuodon mukaisen tulkinnan pitäisi voittaa, mikäli se on ristiriidassa OECD:n tulkintaohjeiden kanssa.

Ilmoittamisvelvollisuudet

Menettelyllisesti GloBE-sääntöihin (ts. IIR ja UTPR) liittyisi kaksi erillistä ilmoitusta; suoraan direktiiviin perustuva täydennysveron tietoilmoitus ja lisäksi ”kansallisesta sääntelytarpeesta johtuva” erillinen täydennysveroilmoitus. Tämän lisäksi tietyissä tilanteissa tulisi antaa myös täydennysveron tietoilmoituksen antajaa koskeva ilmoitus, joka tarkoitukseltaan vastaa monille tuttua CbC-notifikaattia.

Täydennysveron tietoilmoituksen on velvollinen antamaan verohallinnolle lähtökohtaisesti jokainen Suomessa sijaitseva konserniyksikkö. Vaihtoehtoisesti ilmoituksen voi antaa nimitetty suomalainen konserniyksikkö (esim. emoyhtiö) yhden tai useamman suomalaisen konserniyksikön puolesta. Täydennysveron tietoilmoituksella ilmoitetaan mm. maakohtaiset tiedot tosiasiallisen veroasteen ja täydennysveron laskentaa varten sekä muuta tietoa konserniyksiköistä ja konsernirakenteesta.

Täydennysveron tietoilmoitusta ei tiettyjen edellytysten täyttyessä tarvitse antaa Suomessa, mikäli sen on antanut toisessa maassa sijaitseva konsernin ylin emoyhtiö tai muu nimetty ilmoittava yksikkö. Tässä tapauksessa Suomessa tulee kuitenkin antaa eräänlainen ”Pillar 2 -notifikaatti”, eli täydennysveron tietoilmoituksen antajaa koskeva ilmoitus, jossa ilmoitetaan ulkomaisen yksikön tunnistetiedot ja sijaintimaa.

Kansallinen täydennysveroilmoitus ei perustu direktiiviin ja sen merkitys jää esitysluonnoksen perusteella jokseenkin hämäräksi. Täydennysveroilmoituksen on velvollinen antamaan jokainen Suomessa sijaitseva konserniyksikkö, eikä eri yksiköiden ilmoittamisvelvollisuutta voi keskittää yhdelle suomalaiselle konserniyksikölle. Täydennysveroilmoitukseen liittyvät tietovaatimukset näyttävät olevan osittain päällekkäiset täydennysveron tietoilmoituksen (maakohtaiset tiedot laskentaa varten), minkä lisäksi ilmoituksella annetaan konserniyksikkökohtaista tietoa ainakin mahdollisen täydennysveron kohdentamisesta raportoivalle konserniyksikölle.

Kaikkiin kolmeen ilmoitukseen sovelletaan samoja määräaikoja. Ilmoitukset on annettava viimeistään 15 kuukauden kuluttua tilikauden päättymisestä. Siirtymävuoden (ts. ensimmäinen tilikausi, jona konserni kuuluu Pillar 2 -sääntöjen piiriin) vastaava määräaika on 18 kuukautta tilikauden päättymisestä.

Näin ollen konsernit, joiden tilikausi on kalenterivuosi, antavat ensimmäiset GloBE-ilmoituksensa 30.6.2026 mennessä.

Sanktiot

Virheellisesti annetuista ilmoituksista voidaan määrätä veronkorotus, joka lasketaan prosenttiperusteisesti lisääntyneen täydennysveron määrästä. Hallituksen esitysluonnoksessa sovellettavat prosentit vaihtelevat rikkeen vakavuuden mukaan asteikolla 2 % – 50 %. Myös täydennysveroon vaikuttamattomista virheistä voidaan rangaista enintään 25 000 euron veronkorotuksella. Mielenkiintoisena yksityiskohtana voidaan mainita, että veronkorotus voidaan määrätä myös, jos konserniyksikkö jättää toistuvasti ilmoittamatta itselleen hyväksi vaikuttavan tiedon.

8 luvun 15 §:n 3 momentin perusteella veronkorotus jätetään määräämättä, jos laiminlyönti on vähäinen tai laiminlyönnille on pätevä syy, tai jos veronkorotuksen määrääminen olisi olosuhteet huomioon ottaen kohtuutonta. Esityksen perustelujen mukaan kyseinen momentti voisi soveltua erityisesti säännösten voiimantuloa seuraavien ensimmäisten vuosien aikana. Säännöksen tarkoituksena on selvästi OECD:n ohjeisiin sisältyvän Penalty Relief -säännön implementointi, kuitenkin ilman että säännöksen soveltumisaikaa olisi rajattu koskemaan siirtymäkautta (tilikaudet 2024–2026).

OECD on Safe Harbours and Penalty Relief -ohjeistuksessaan (12/2022) hahmotellut tulevia pysyväksi tarkoitettuja helpotuksia. Tähän liittyen yhtenä ajatuksena on ollut sallia konsernien jättää laskennassaan huomiotta sellaiset GloBE-tuloon ja huomioitaviin veroihin kohdistuvat oikaisut, joilla ei ole vaikutusta lopputulokseen, ts. maksettavan täydennysveron määrään. Tämä olisi toivottava ja perusteltu helpotus, joka säästäisi aikaa sekä verohallinnoilta että sääntöjen piirissä olevilta konserneilta. Suurin piirtein saman lopputuloksen voisi saavuttaa myös, mikäli penalty relief -säännön soveltamista jatkettaisiin siirtymäkauden jälkeen. Luonnosesitys sinänsä mahdollistaa tämän jättäen samalla verohallinnolle merkittävässä määrin harkintavaltaa sanktiokäytäntöjen suhteen.